Уле Бьерг. Как делаются деньги?

В издательстве Ad Marginem вышла книга Уле Бьерга «Как делаются деньги? Философия посткредитного капитализма», в которой автор анализирует природу современных денег через призму идей Хайдеггера, Жижека и Жака Лакана. Бьерг не только рассматривает вопрос о сущности денег с политических позиций и анализирует современную посткретитную форму капитализма посредством Лакановской триады Реальное-Воображаемое-Символическое, но и намечает возможные пути революции нового класса должников против кредиторов.

Публикуем фрагмент главы «Деньги без наличных», в котором речь идет о закрытии «золотого окна» и конце Бреттон-Вудского соглашения — о том, как, отказавшись от привязки доллара к золотому стандарту, мир перешел в посткредитную эпоху безналичного расчёта.

Перевод — К. Стоборода

Деньги без наличных

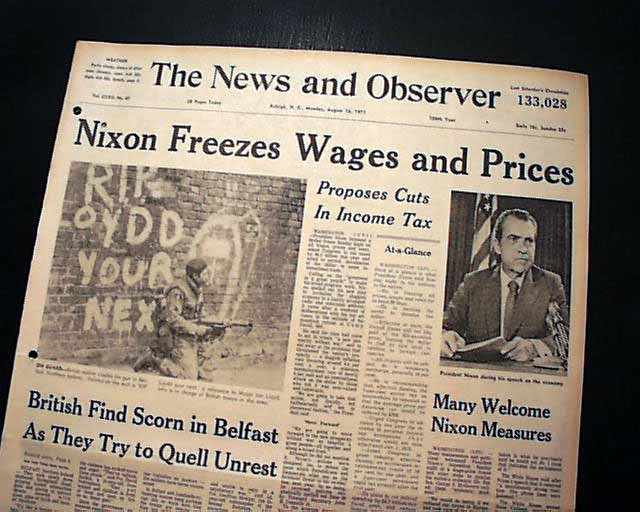

15 августа 1971 года президент США Никсон объявил о закрытии «золотого окна», через которое Министерство финансов США до той поры гарантировало конвертируемость долларов США в золото по фиксированной ставке. Событие, позже прозванное «никсоновским шоком», фактически положило конец Бреттон-Вудскому соглашению, которое регулировало обменный курс всех основных мировых валют (включая японскую иену) начиная со Второй мировой войны. Непосредственным результатом никсоновского шока и

В более широкой исторической перспективе это событие также ознаменовало окончательное разведение денег и золота. На самом деле это не было первым случаем, когда валюты существовали без поддержки какой-то разновидности золотого стандарта. Британский фунт, например, более века являвшийся доминирующей мировой валютой, переживал постоянные приостановки и восстановления металлической конвертируемости. Однако эти приостановки всегда воспринимались как исключительные меры, обоснованные чрезвычайным положением, — как правило, войной. Когда доллар США, а за ним все основные валюты, привязанные к нему, был выведен

Задача этой третьей (и заключительной) части книги в том, чтобы осмыслить этот парадигматический сдвиг и исследовать его последствия для образования современных денег. Ранее я поставил вопрос об онтологии денег: «Как есть деньги?» Последующее исследование направляется историческим вариантом этого вопроса: «Как есть деньги сегодня?»

Конец денег без золота

Держа в голове предыдущий анализ денег и различных теорий денег, мы должны быть осторожны с тем, как мы понимаем философское значение перехода от

Конечно, это не означает, что никсоновский шок и конец Бреттон-Вудской системы не значимы. Смысл, скорее, в том, что важность этих событий находится в идеологической плоскости. Для того чтобы понять идеологические последствия перехода к

Человек заходит в ресторан и говорит официанту: «Кофе без сливок, пожалуйста». Официант отвечает: «Извините, сэр, но у нас закончились сливки. Вас устроит кофе без молока?» [1]

Пользуясь логикой этой шутки, мы можем представить себе, что деньги при

Бреттон-Вудское соглашение было системой регулирования основных валют западного мира, установленной ближе к концу Второй мировой войны [2]. Бреттон-Вудское соглашение основывалось на двух принципах. Первый: валюты стран-участниц были привязаны к доллару США с допустимыми отклонениями валютного курса в рамках однопроцентной дисперсии. Эта привязка поддерживалась стратегической покупкой и продажей валют на мировом рынке центральными банками стран-участниц. Также привязка поддерживалась контролем капитала, который был установлен для предотвращения спекулятивных торгов на валютных рынках. Второй: доллар США был привязан к золоту с фиксированной обменной ставкой. Эта привязка поддерживалась «золотым окном», когда Министерство финансов США позволяло, при определенных обстоятельствах, обмен золота и долларов США по фиксированной ставке. Одновременно цена золота на мировом рынке удерживалась за счет стратегической покупки и продажи золота центральными банками стран — участниц Бреттон-Вудского соглашения. Крупнейшие международные организации — МВФ и Всемирный банк [3] — были образованы для надзора и осуществления основных функций в рамках Бреттон-Вудской системы.

В течение XIX и до начала XX века Великобритания была главной силой в мировой экономике. Банк Англии играл ключевую роль в функционировании мировой денежной системы. Британский фунт, выпускаемый Банком Англии, был изначально обеспечен золотым стандартом, гарантировавшим конвертируемость денег в золото. Подобно еще нескольким центральным банкам, Банк Англии приостанавливал конвертируемость в ряде случаев в XIX веке, обычно во время войны или экономического кризиса [4]. Во всех этих случаях конвертируемость восстанавливалась, как только все возвращалось к нормальной деятельности. То же случилось с началом Первой мировой войны, только в этот раз экономические волнения, вызванные войной, были настолько сильными, что британская денежная система так полностью и не оправилась. Вслед за краткосрочным возвращением к золотому стандарту в 1925 году конвертируемость британского фунта в золото была навсегда упразднена в 1931 году.

Бреттон-Вудское соглашение обозначило переход экономического мирового господства от Англии к Соединенным Штатам. Система поместила доллар США в центр мировой экономики. Он стал валютой, через которую вся система была связана с золотом, и Министерство финансов США стало тем органом, который управляет «золотым окном». Но даже при том, что США стали доминировать в

Хотя решение Никсона о закрытии «золотого окна» оказалось настоящим сюрпризом для других стран — участниц Бреттон-Вудской системы (с ними никто не проводил предварительных консультаций, отсюда никсоновский шок), едва ли это было спонтанное независимое решение с его стороны. Данное решение, скорее, должно рассматриваться в качестве кульминации кризиса, который разворачивался внутри Бреттон-Вудской системы в течение долгого времени. На протяжении 1960-х годов растущий дефицит платежного баланса США постепенно подрывал международное доверие к доллару и его сохраняющейся конвертируемости в золото. Эта тенденция еще больше подталкивалась растущими расходами США на войну во Вьетнаме. В результате цены на открытом мировом рынке золота стали превышать те, что предлагались через конвертирование долларов США, что вело к риску возникновения панического спроса на золото [5]. Более того, в 1958 году был ослаблен контроль за перемещением капитала, что усложнило сдерживание колебаний валютных курсов внутри однопроцентного окна [6]. Давление на

В 1970 году Министерство финансов США испытало значительный отток золота, который угрожал истощением резервов на фоне того, что частные инвесторы, так же как и другие государства, теряли веру в устойчивость стоимости доллара. Никсоновский шок являлся неким кризисным решением, с помощью которого Бреттон-Вудская система была фактически упразднена. Короткая попытка продолжить управлять обменным курсом была предпринята, когда допустимое отклонение было увеличено с 1% до 2,25%. Это всего лишь отсрочило конечный распад, и к 1973 году курсы всех валют стали плавающими и определяемыми валютными рынками. Переход к плавающему валютному режиму совпал с ростом влияния неоклассических финансов и разработкой теоретических моделей финансовых рынков, описывающих эти рынки как эффективные и потому надежные с точки зрения точного формирования цен на деньги.

Бреттон-Вудская система, особенно рассматриваемая в свете своего собственного краха, иллюстрирует некоторые противоречия укоренения стоимости денег в золоте. Согласно товарной теории, золото является воплощением внутренней стоимости, которая осуществляет функцию внешней привязки для денежной системы. Стоимость символических денег так или иначе основана на металлической стоимости денег. В случае с

Маркс считает, что золото становится деньгами, когда «как эквивалент выталкивается всеми другими товарами из их среды». Похожий механизм задействован в

На эту готовность отрицательно повлиял еще и тот факт, что цена золота в долларах не дана априори, да и цена самого золота становится показателем состояния самой денежной системы. Повторюсь, золото не является какой-то однозначной внешней привязкой, поскольку цена золота является главным образом результатом действия механизмов внутри символического порядка денежной системы. Это делает всю систему подверженной самовоспроизводящемуся механизму. Когда возникают сомнения относительно устойчивости системы, участники системы могут конвертировать свои долларовые резервы в золото, ожидая будущей девальвации. Это автоматически приводит к росту цены золота на открытом рынке, что создает дополнительный стимул конвертировать доллары в золото по фиксированной ставке, гарантированной Министерством финансов США. В результате происходит отток золота из резервов Министерства финансов, что в конечном счете сеет сомнения относительно устойчивости системы. Мы уже видели, как Жижек объясняет замысловатые механизмы, задействованные в процессе поддержания объекта в качестве ответа реального, который приходит на помощь символической структуре:

Хоть и верно,что любой объект может занять пустующее место вещи (das Ding), сделать это он может только посредством иллюзии, что он уже всегда там был, т. е., что мы его не разместили, а нашли там как «ответ реального». Хотя любой объект может выступать в роли объекта-причины желания, до тех пор пока эффект притягательности, который он оказывает, не является его непосредственным свойством, а вытекает из того места, что он занимает в структуре, мы обязаны, в силу структурной необходимости, поддаться на иллюзию, что сила притягательности принадлежит объекту как таковому» [8].

На протяжении существования Бреттон-Вудского соглашения становилось все сложнее поддерживать «иллюзию, что оно [золото] уже всегда там было, т. е. что мы его там не разместили, а нашли там как «ответ реального». В 1961 году, например, восемь стран-участниц, включая США, консолидировали некоторую часть своих золотых резервов в лондонском золотом пуле. Целью было стратегическое вмешательство в открытый рынок золота, чтобы предотвратить отклонения цен на золото на этом рынке от фиксированной ставки, установленной Министерством финансов США. Это была отчаянная попытка проконтролировать не только фиксированную цену золота через «золотое окно», но и «свободную рыночную» цену золота. Продержавшаяся лишь до 1968 года, эта инициатива наглядно демонстрирует, что цена золота не отражает внутренние свойства золота, а «вытекает из того места, что оно занимает в структуре». Мысль о золоте с прилепленной к нему ценой, которая «уже всегда там была», является фантазией, скрывающей роль символической структуры в определении этой цены. Вероятно, более уместно было бы говорить о «золотом зеркале», чем о «золотом окне», поскольку золото не дает стабильной привязки к некой форме стоимости за пределами денежной системы. Вместо этого золото становится всего лишь отражением состояния самой системы.

Таким образом, коллапс Бреттон-Вудской системы и никсоновский шок не означали утрату внешней привязки денежной системы. Ее там никогда и не было. Безусловно, Бреттон-Вудская система поддерживала иллюзию того, что стоимость денег была обеспечена внутренней стоимостью золота. И поэтому в рамках этой системы следует понимать деньги как «деньги без золота». Шутка из фильма Любича построена на неравнозначности «кофе без сливок» и «кофе без молока». Разница между ними состоит не в их положительных свойствах — строго говоря, и то и то — просто кофе, — а в том, что изъято из их бытия. Когда Никсон объявил о закрытии «золотого окна», фактически он признал: «Извините, сэр, но у нас закончилось золото». Или, если сказать другими словами: «Извините, сэр, но мы больше не можем предложить деньги вместе с иллюзией, что их стоимость обеспечена золотом». Закрытие «золотого окна» не привело к коллапсу денег как таковых. И 16 августа 1971 года доллар по-прежнему являлся действующим средством обмена. По-видимому, это означает, что США смогли предложить что-то взамен денег без золота.

Будучи не в состоянии предложить кофе без сливок, официант из шутки сделал такое предложение: «Вас устроит кофе без молока?» Если деньги при

«Извините сэр, но у нас закончилось золото. Вас устроят деньги без наличных?»

Примечания:

[1] Пересказано в Zupančič A. ‘Reversals of Nothing’. P. 173.

[2] Eichengreen B.J. Globalizing Capital. P. 91–113.

[3] Изначально — Международный банк реконструкции и развития. — Примеч. пер.

[4] Smithin J.N. Controversies in Monetary Economics. P. 85.

[5] Eichengreen B.J. Globalizing Capital. P.122.

[6] Ibid. P. 112–114.

[7] Shaxson N. Treasure Islands. P. 66.

[8] Žižek S. Looking Awry. P. 32–33.